Трейдинг вызывает множество вопросов как у начинающих инвесторов, так и у опытных трейдеров. И те, и другие хотят не допустить ошибок и получить максимальную выгоду от своих вложений. Каких принципов следует придерживаться, какую стратегию и вид торговли выбрать? Ответы на эти и многие другие вопросы вы найдете в нашей статье.

Основные стадии криптотрейдинга

Для начала обзора стоит описать весь процесс торговли на бирже. Он состоит из таких пунктов:

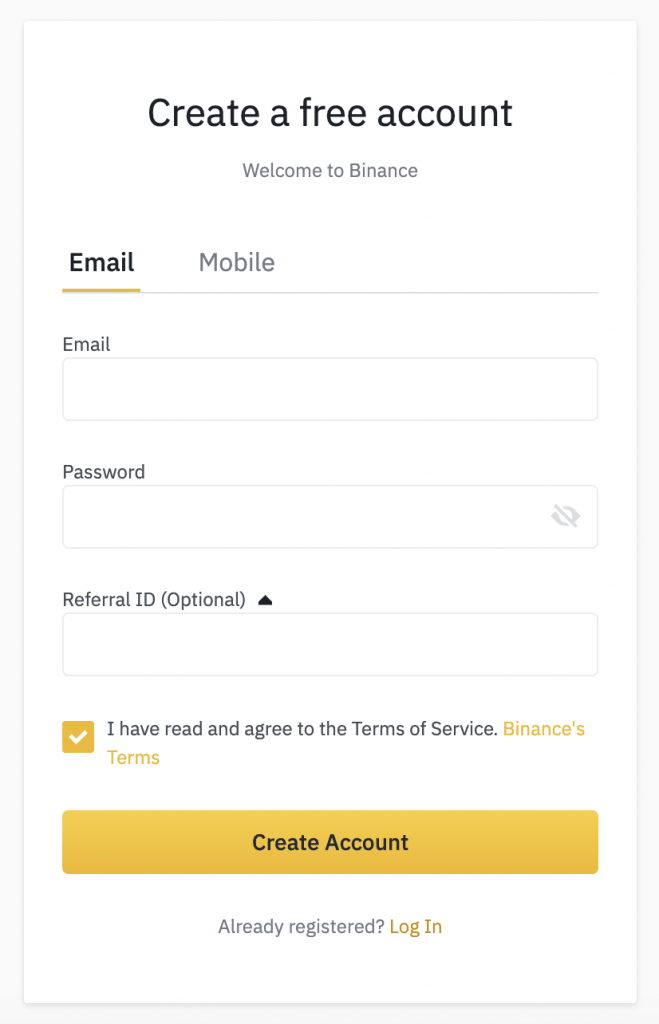

1.Регистрация и верификация на бирже

Регистрация не должна вызвать никаких вопросов, т.к. это в основном обычный процесс где вы вводите свой номер телефона или электронную почту и придумываете пароль. В некоторых случаях Вам будет предложено подключить двухфакторную авторизацию.

Верификация, если она потребуется, это процесс подтверждения личности. Скорее всего вам понадобятся сканы или фото ваших документов, таких как код налогоплательщика и паспортные данные.

В некоторых случаях Вам понадобится сделать селфи с документами или отправить документ, подтверждающий Ваш фактический адрес. Например платежка за коммунальные услуги. На этом этапе не должно возникнуть никаких трудностей.

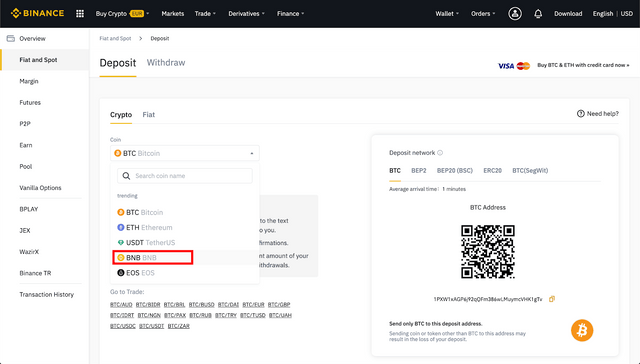

2.Пополнение баланса

Вы можете пополнить счет через платежные системы, на бирже это будет называться пополнение фиат кошелька. Фиат — это официальные валюты такие как Рубли, Доллар, Гривна и т.д. Такой способ доступен не на всех биржах.

Другой вариант — это пополнение баланса с помощью перевода криптовалюты с другого кошелька на указанный адрес. Перевод должен осуществляться в нужной криптовалюте. Вы также можете воспользоваться услугами обменника — Вы платите фиат, а получаете криптовалюту.

3.Торговля или трейдинг

Вы совершаете сделки по покупке или продаже криптовалюты на бирже, используя торговый терминал.

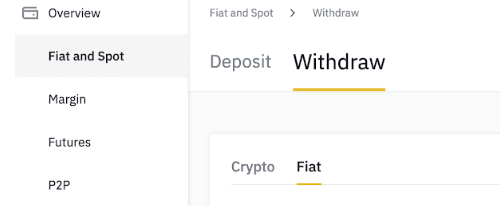

4.Вывод средств

Большинство бирж взимает комиссию за вывод средств. Кроме этого Вам, скорее всего, придется заплатить комиссию сети. Вывод происходит либо в фиат, либо на Ваш кошелек той или иной криптовалюты.

QR-код и криптовалюта: простой способ оплаты и получения прибыли

QR-коды (Quick Response Codes) стали популярным способом осуществления транзакций с криптовалютой. Они упрощают процесс оплаты и получения средств, делая его более быстрым, удобным и безопасным.

Как работает платежная система с QR-кодом

- Генерация QR-кода: Владелец криптовалютного кошелька генерирует QR-код, который содержит его адрес кошелька.

- Сканирование QR-кода: Пользователь, желающий отправить средства, сканирует QR-код с помощью своего смартфона.

- Автоматическое заполнение: Приложение для криптовалютного кошелька пользователя автоматически заполняет информацию о получателе, включая адрес кошелька и сумму транзакции.

- Подтверждение и отправка: Пользователь подтверждает транзакцию и отправляет средства.

Преимущества использования QR-кодов для криптовалюты:

- Быстрота и удобство: QR-коды устраняют необходимость вручную вводить длинные и сложные адреса криптокошельков, что значительно ускоряет процесс транзакций.

- Снижение ошибок: Сканирование QR-кода практически исключает возможность ошибок при вводе адреса, что минимизирует риск отправки средств на неправильный счет.

- Безопасность:QR-коды могут быть защищены паролем, что добавляет дополнительный уровень безопасности транзакциям.

- Универсальность:QR-коды можно использовать для оплаты товаров и услуг в магазинах, ресторанах и других местах, где принимают криптовалюту.

- Получение прибыли: Владельцы криптовалюты могут генерировать QR-коды для получения платежей за товары, услуги или пожертвования.

QR-код и Bitcoin

Биткоин, как и другие криптовалюты, широко использует QR-коды для упрощения транзакций.

Вот несколько примеров использования QR-кодов для биткоина:

- Оплата товаров и услуг: В некоторых магазинах и ресторанах установлены терминалы, позволяющие покупателям сканировать QR-коды для оплаты покупок биткоинами.

- Чаевые: QR-коды можно использовать для оставления чаевых барменам, официантам и другим поставщикам услуг.

- Пожертвования:Благотворительные организации и некоммерческие организации могут использовать QR-коды для сбора пожертвований в биткоинах.

- Продажа билетов:Билеты на мероприятия можно продавать и покупать с помощью QR-кодов, что позволяет покупателям оплачивать их биткоинами.

При использовании QR-кодов важно принять к сведению:

- Безопасность:Будьте осторожны при сканировании QR-кодов, полученных из неизвестных источников. Мошенники могут использовать QR-коды для кражи криптовалюты.

- Проверка информации: Перед отправкой средств всегда проверяйте адрес криптовалютного кошелька, чтобы убедиться, что он совпадает с адресом, указанным в QR-коде.

QR-коды – это простой, удобный и безопасный способ совершать транзакции с криптовалютой.

Используя QR-коды, вы можете легко отправлять и получать биткоины и другие криптовалюты, а также использовать их для оплаты товаров, услуг и поддержки любимых организаций.

Основные виды торговли на криптобирже

Мы выделили 3 основных типа торговли, которые являются наиболее популярными, и которые используем сами.

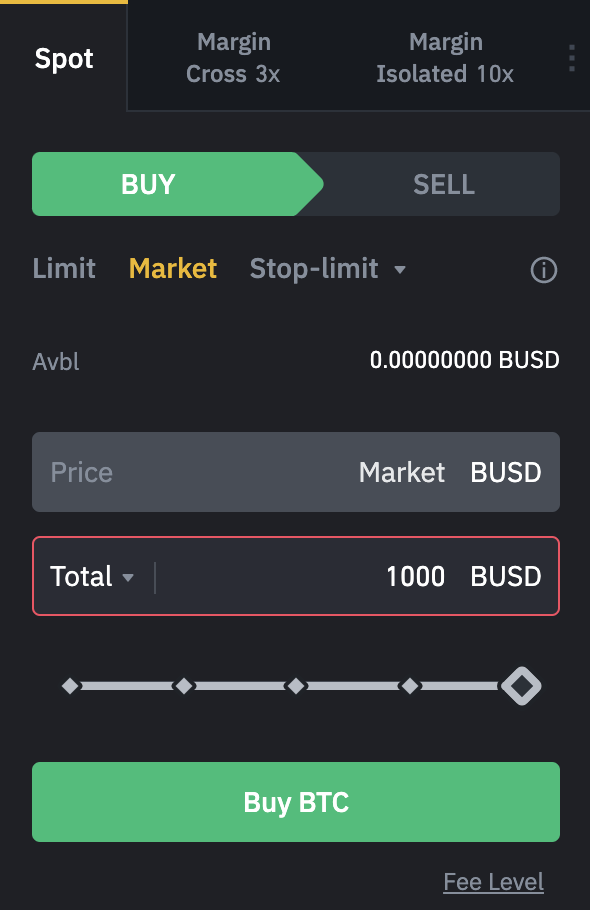

1.Спот(Spot)

Спотовая торговля — это покупка или продажа валюты с мгновенной передачей ее другому участнику по актуальному курсу. Спот-цена — это стоимость, по которой происходит сделка. Важно учесть что при совершении Спот сделки у обоих участников актив должен быть в наличии.

Именно положение спотового рынка определяет состояние рынка. “Не инвестируй больше, чем готов потерять” — это правило проще всего соблюдать именно во время спотовой торговли. Пример: Вы покупаете 1 BTC за 45000 долларов. Если цена увеличится до 50000 долларов, то вы получите прибыль 5000.

Если цена уменьшится до 40000, то Вы потеряете 5000. Риск может быть уменьшен при помощи Stop-limit\Stop loss ордера, при котором позиция будет закрыта для фиксации профита или ограничения убытков. Примечательно то, что даже если Вы не поставите стоп лосс или стоп лимит Вы все-равно сохраните 1 BTC по цене 45000, который впоследствии может как подорожать так и подешеветь. При таком типе торговли Вы платите комиссию бирже.

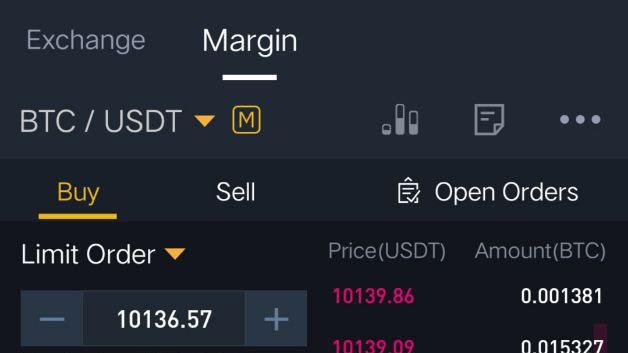

2.Маржинальная торговля(Margin)

Маржинальная торговля — это возможность взять в кредит некоторое количество средств. Кредит предоставляется либо самой биржей либо другими ее участниками. В качестве залога выступают личные средства.

Большинство бирж предлагают Вам совершать сделки с плечом до 20х, некоторые доходят до 100х. При таких условиях Вы можете купить 10000$ на Ваши 100$. Из которых 9900 будут взяты в долг. При 20х Вы вносите лишь 5% от стоимости покупки. Пример: Вы хотите купить 1 BTC за 45000 с 20 кратной маржей. Вы вносите 2250$ и одалживаете оставшиеся 42750$. В случае роста на 10% Вы удвоите свои деньги, что принесет Вам 100% прибыли.

Если цена упадет на 10%, то вы потеряете вдвое больше чем имели вначале, что составляет 200% убытков. На практике маржинальная торговля работает таким образом, что Вы можете потерять только свои деньги, а не кредитора. В случае если курс пошел не в нужном направлении и Вы несете убытки, Вы получите так называемый Margin Call. Вы можете пополнить баланс, если уверены в верном исходе, для того чтобы сохранить позицию.

3.Фьючерсные контракты или фьючерсы(Futures)

Это так называемые соглашения на покупку или продажу криптовалюты через определенное время и по указанной цене. Этот тип торговли в основном используется для фиксации прибыли или хеджирования рисков.

Ценообразование фьючерсов прозрачно и зависит от индекса спроса и предложения определенной валюты. Иногда на разных площадках могут возникать существенные различия в цене. Главное отличие фьючерсов от спота — вместо самого актива Вы покупаете лишь контракт, который будет исполнен в будущем. Фьючерс более продвинутый инструмент, который не рекомендуется использовать новичкам. Пример: Цена биткоина 45000 долларов. Один трейдер считает что курс будет расти, другой трейдер считает что курс начнет падение.

Таким образом они совершают соглашение о том, что первый купит через 3 месяца у второго по фиксированной цене 45000, независимо от цены на момент исполнения контракта. Прибыль получит тот трейдер, который предугадал движение цены. Если цена пойдет вверх — первый трейдер в плюсе, если цена вниз, то второй.

Фундаментальный анализ

Говоря о фундаментальном анализе мы подразумеваем полное погружение в доступную информацию об активе. Это может быть любая информация которая так или иначе касается этого актива. Например его создатели, количество активных пользователей или его присутствие в нашей жизни.

Главная цель фундаментального анализа — понять верно-ли оценен актив. Так как мы говорим о криптовалютах, мы подразумеваем сильную волатильность. С опытом Вы научитесь определять “настоящую” стоимость криптовалюты, основываясь на внешних и внутренних факторах.

Традиционно фундаментальные аналитики рассматривают бизнес показатели. Однако на рынке криптовалют практически невозможно оценить бизнес показатели, т.к. валюты децентрализованы, но даже если это централизованные валюты — традиционные фундаментальные индикаторы несут в себе мало пользы. Именно поэтому фундаментальный анализ криптовалют обычно сводится к тому, насколько популярна эта валюта. Но этого недостаточно, поэтому мы опишем некоторые показатели. Список неполный, но достаточен чтобы освоить базу и получить понимание о фундаментальном анализе.

Ончейн-метрики

Онлайн-метрики — это показатели, которые предоставляются самим блокчейном. Проще всего получить эту информацию с сайтов или API, специально созданных для того, чтобы помогать принимать инвестиционные решения. Например, ончейн-анализ Биткойна на CoinMarketCap дает большое количество информации. Среди других источников графики от Coinmetrics и обзоры от Binance Research.

Число и сумма транзакций

Название говорит само за себя. Вы можете увидеть насколько активна та или иная валюта, однако этот тип анализа не дает уверенности что все транзакции совершены разными людьми. Возможно один пользователь просто пересылает валюту между кошельками.

Количество активных адресов.

Один из показателей, который Вы можете применять. Вы можете отслеживать как уникальные адреса, так и отслеживать отправителей и получателей каждой транзакции.

Комиссии

Комиссии могут помочь узнать о спросе на место в блоке. Следует также учитывать вычислительную мощность и стейкинг.

Проектные метрики

Проектные метрики — направлены на изучение Whitepaper, команды, их достижений и планов по развитию.

Финансовые метрики

Финансовые метрики — это информация о том как происходит торговля активом сейчас и в прошлом, его ликвидности, капитализации, объем торгов и т.д.

Суммируя — фундаментальный анализ — это все внешние и внутренние показатели, которые Вы можете применить для улучшения оценки той или иной валюты. Основывая на этом Вы можете открывать и закрывать позиции.

Поговорим о техническом анализе

Технический анализ отличается от фундаментального своим подходом. Технический аналитики заявляют что могут предугадать движение цены, на основе прошлых показателей.

Существует множество методов технического анализа. Часть из них представлена ниже в обзор. Обратите внимание что опытные трейдеры не ограничиваются одним показателем или одним аналитическим инструментом.

Основные методы технического анализа

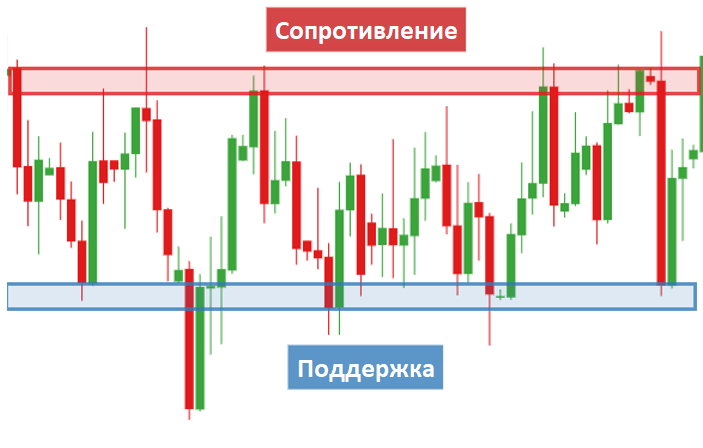

- Уровни и линии сопротивления и поддержки

- Технические индикаторы

- Фигуры (паттерны) на больших участках графика

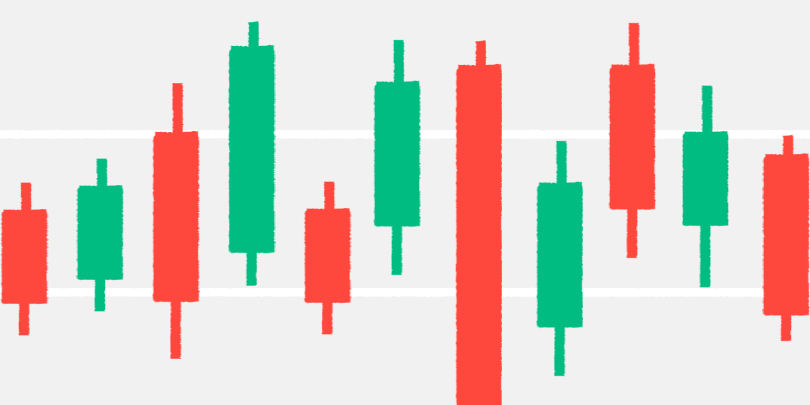

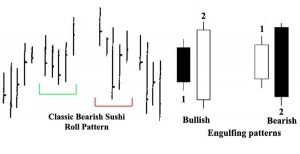

- «Свечной анализ» — паттерны на японских свечах или барах на коротких участках Статистика

- торговли – объемы, стаканы и т.д.

Технические индикаторы отражают реальные рыночные показатели и помогают определить ключевые уровни поддержки/сопротивления, перекупленности/перепроданности, направление тренда и многое другое.

Трейдеры могут самостоятельно добавлять, удалять и настраивать нужные им индикаторы в соответствии с индивидуальными предпочтениями в торговле.

С помощью индикаторов криптотрейдеры могут находить оптимальные с точки зрения входа в рынок и получать с определенной точностью сигналы на покупку и продажу криптовалюты.

На основе обновления индикаторов трейдеры создают собственные стратегии.

Стратегии торговли на криптобирже

- Скальпинг

- Торговля по тренду

- Пробой уровня сопротивления

- Стратегия на MACD

- Криптоарбитраж

- HODL

- Свинг-трейдинг

- Дейтрейдинг

- Хеджирование

Скальпинг

Скальпинг – это один из самых скоростных стилей построения торговых операций, однако это не самая простая стратегия для начинающих криптотрейдеров, впрочем при грамотном управлении рисками может принести неплохой результат.

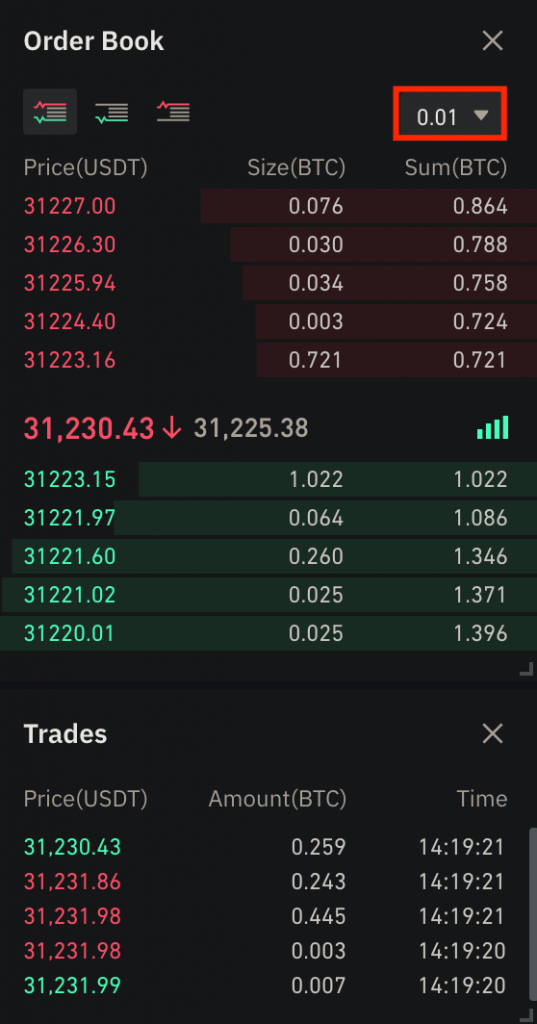

Скальперы не пытаются использовать большие движения или затянутые тренды. Данная стратегия фокусируется на высокочастотных сделках с небольшими изменениями в цене актива. Такой трейдинг предполагает формирование сделок на спредах между спросом и предложением, разрывами ликвидности или другими недостатками на рынке.

Скальперы не нацелены на длительное удержание своих позиций. В основном такие трейдеры, так сказать снимают скальп с промежуточной разницы в цене актива открывая и закрывая позиции буквально в рамках нескольких секунд. Вот почему скальпинг зачастую связан с высокочастотной торговлей (от англ. High-Frequency Trading, сокр. HFT).

Скальпинг может быть особенно прибыльной стратегией, если трейдер обнаруживает регулярную эффективность использования своего подхода на рынке. Каждый раз, когда рынок будет занимать определенную позицию, трейдер может получать небольшую прибыль, которая со временем может увеличивается. Скальпинг, как правило, идеален для рынков с высокой ликвидностью, где входящие и исходящие позиции относительно гладкие и предсказуемые.

Скальпинг – это стратегия быстрого построения сделок, которая не рекомендуется для начинающих трейдеров по причине высокой сложности. Данный подход требует глубокого понимания механики рынков. Помимо этого, скальпинг больше подходит для крупных трейдеров (китов), это связано с небольшими показателями прибыли от таких краткосрочных сделок, по этой причине торговля большими позициями имеет больше смысла.

Суть скальпинга заключается в том, чтобы совершать множество сделок в течение дня для получения небольшой прибыли до нескольких процентов. Однако криптовалюты относятся к высоковолатильным активам, и их цена в течение одного дня может меняться на 10% – 50% и более. Но это несет в себе повышенные риски для трейдеров, особенно, новичков.

А значит, трейдеру важно определить, как минимум, два ключевых параметра:

- уровни поддержки/сопротивления

- направление тренда.

С помощью уровней поддержки и сопротивления трейдер может определить, в какие моменты лучше всего открывать/закрывать позиции. Когда цена отскакивает от нижней границы, это сигнал на покупку, а отскок от верхней – на продажу.

Как торговать с помощью скальпинга на криптобирже?

Особое внимание нужно обращать на скользящие средние. Пересечение MA может указывать как на локальную, так и глобальную смену тренда. Индикатор Volume дополнительно поможет сформировать картину рынка и указать на медвежью и бычью дивергенцию. Например, если индикатор отображает красную, но на графике она зеленая, то это говорит о том, что сила медведей иссякает и цена готовится к прорыву.

Торговля по тренду. Какие индикаторы использовать

Поскольку нужно определить направление тренда и ключевые уровни поддержки и сопротивления, то для торговли подойдут трендовые индикаторы, а также индикаторы объема и моментума:

- SMA;

- MACD;

- Parabolic SAR;

- RSI;Volume.

Тренд может измениться в любой момент и предугадать это невозможно. Поэтому важно следить за изменением, чтобы трендовые индикаторы сохраняли свое направление.

Подсказка: Binance и многие другие популярные площадки используют графики популярного сервиса Tradingview. Чтобы добавить индикатор на график, нужно кликнуть по нему ПКМ и в поле начать вводить название индикатора. Затем в отобразившемся списке выберите нужный индикатор.

Стратегия торговли на криптобирже по тренду

Еще одна популярная стратегия среди начинающих трейдеров – трендовая торговля. При этом нужно определить, в каком направлении движется цена в данный момент времени.

Тренды бывают локальными и глобальными. Глобальные тренды подходят для среднесрочной и долгосрочной торговли.

Трендовая торговля (иногда встречается, как позиционный трейдинг) – это стратегия, которая предполагает удержание позиций в течение более длительного периода времени, в основном это не менее нескольких месяцев. Как следует из названия, тренд-трейдеры пытаются использовать преимущества направлений рыночного тренда. Такой тип торговли реализуется путем входа в длинную позицию на восходящем тренде и в короткую при нисходящем тренде.

Трейдеры на трендах обычно используют фундаментальный анализ, но такой вид оценки потенциала не всегда применяется. Тем не менее, фундаментальный анализ включает в себя ряд событий, развитие которых может занять большой промежуток времени, с аналогично большим влиянием на цену, и именно эти факторы пытаются использовать тренд-трейдеры при формировании своих сделок.

Стратегия торговли на трендах предполагает, что целевой актив будет продолжать двигаться в направлении тренда. Тем не менее, такие трейдеры также должны учитывать возможность его разворота и включать в свою стратегию средние скользящие, линии тренда и другие технические индикаторы, чтобы по возможности увеличить показатель успеха и снизить финансовые риски.

Трендовая торговля может быть идеальной cfd для начинающих трейдеров, в особенности, если они правильно проведут комплексный анализ и будут осуществлять грамотное управление рисками.

Как понять, что тренд восходящий

Во время восходящего тренда цена движется лесенкой в узком канале и может незначительно выходить за его пределы. Причем, как правило, каждый локальный минимум выше предыдущего. То же справедливо и для локальных максимумов.

Как торговать с помощью трендовой торговли на криптовалютных биржах

Итак, когда вы определили что тренд направлен вверх, то необходимо выделить ключевые уровни поддержки и сопротивления – от них мы и будем отталкиваться. Соответственно, зона поддержки подойдет для открытия длинных позиций, а зона сопротивления – для закрытия.

Поскольку рассматриваемая стратегия предусматривает торговлю по тренду, то логично будет использовать трендовые индикаторы:

- MA (SMA, EMA и т.д.);

- Stochastic RSI;

- MACD.

Пробой уровня сопротивления

Эта стратегия используется, когда новый тренд еще не сформировался, но прорыв ключевого уровня может указывать на его смену. В течение определенного периода времени цена может продолжительно отскакивать от уровня поддержки и сопротивления.

Но рано или поздно силы рынка перевешиваются в другую сторону: цена не может двигаться только в одном направлении. Когда курс значительно вырастает, покупатели ослабевают и в игру активно включаются медведи. Верно и обратное.

Как определить, что тренд может измениться?

При приближении к этому моменту амплитуда цены начинает уменьшаться, то есть цена находится в боковом движении или во флете. На начало восходящего тренда может указывать пробой уровня сопротивления. А перед этим продавцы «подталкивают» цену все ближе к уровню сопротивления. Один из характерных признаков смены тренда можно наблюдать тогда, когда уровень сопротивления практически не меняется, а уровень поддержки приближается к нему, замыкая график в форме некоторого подобия клина. В определенный момент происходит пробой уровня сопротивления и цена начинает расти, указывая на появление нового восходящего тренда. При этом важно, чтобы цена не откатилась сразу к предыдущему уровню – этот феномен называется ложным пробоем.

Как торговать на бирже по стратерии «Пробой уровня сопротивления»

Не нужно спешить и открывать позицию сразу после того, как цена прорвалась выше уровня сопротивления. Необходимо, чтобы выполнялось условие: новый сформировавшийся уровень поддержки должен оказать не ниже предыдущего уровня сопротивления. В этом случае можно открывать лонг, а затем торговать по тренду.

И снова здесь подойдут трендовые индикаторы. Но в дополнение к ним лучше использовать индикаторы моментума и объемов предложения. Список подходящих индикаторов для стратегии на пробой ключевых уровней:

- MA (SMA, EMA и др.);

- RSI;

- Parabolic SAR;

- Volume.

Стратегия на MACD

MACD (схождение/расхождение скользящих средних) – один из самых популярных и простых индикаторов в трейдинге. Именно простота его использования послужила причиной такой популярности индикатора.

Как торговать на MACD

Сигналом на покупку криптовалюты будет пересечение линий быстрой и медленной MA ниже нулевого уровня MACD. При этом быстрая скользящая средняя должна пересекать медленную MA снизу вверх – именно это сигнализирует о развороте цены к росту.

Сигналом на продажу, соответственно будет пересечение медленной MA сверху вниз. При этом необязательно, чтобы это пересечение было выше нулевого уровня MACD.

Как мы писали ранее, для этой стратегии достаточно двух базовых индикаторов со стандартными настройками:

- MA (входит в состав MACD);

- MACD.

Криптоарбитраж

Не все торговые стратегии могут основываться на индикаторах, хотя могут подразумевать их использование в качестве дополнительного инструмента. В периоды высокой волатильности на крипторынке нередко возникает разница между котировками на разных биржах и в различных торговых парах. Разница между котировками может достигать 5% и более процентов.

Виды криптовалютного арбитража

Существует два основных вида криптоарбитража:

- Межбиржевой;

- Внутрибиржевой.

Межбиржевой арбитраж работает так:

- Покупаете криптовалюту на первой площадке по более низкой цене.

- Переводите монеты на вторую криптобиржу.

- Продаете по более высокой цене.

При этом нужно рассчитывать комиссии при выводе криптовалюты с биржи и за обмен. Кроме того, сохраняются риски, что курс криптовалюты резко изменится в период высокой волатильности, и вы не только лишитесь прибыли, но и понесете убытки. Особенно, это касается таких криптовалют, как Bitcoin и Ethereum: в их блокчейнах дорогие и медленные транзакции, которые могут проходить до часа и более. За это время курс может сильно измениться.

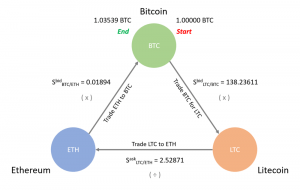

Внутрибиржевой арбитраж подразумевает использование промежуточной торговой пары в пределах одно биржи. Курс в различных парах может также сильно варьироваться. Пример внутрибиржевого арбитража:

- Обмен BTC на ETH;

- Покупка LTC за ETH;

- Продажа LTC за BTC.

Получается своего рода треугольник. В этом случае прибыль извлекается за счет ценового спреда. Как правило, чем выше ликвидность, тем ниже спред. Но такие пары, как LTC/ETH или BTC/LTC менее ликвидны, поэтом спред может быть значительно выше, что открывает хорошие возможности для криптоарбитража. Но при более низкой ликвидности ордера могут исполняться дольше – в этом и кроется основной риск внутрибиржевого арбитража.

Подсказка. Курсы на различных криптобиржах можно найти на специальных сервисах-агрегаторах, например, CoinMarketCap или CryptoCompare.

Стратегия крипто-трейдинга Hodl

Hodl – это фундаментальная долгосрочная стратегия для крипто-трейдинга, которая подойдет каждому новичку. Она требует минимальных навыков и опыта в трейдинге, и буквально каждый может это сделать. Название стратегии происходит от слова “hold” (англ. «держать»), написанное с ошибкой. Термин был придуман в декабре 2013 года после публикации Game Kyuubi на Bitcointalk.org.

Основным принципом криптовалютной стратегии Hodl является покупка криптовалюты с потенциалом и ее надежное хранение в течение длительного времени в надежде продать в будущем. Продажа может произойти через год, несколько лет или даже десятилетие.

Чтобы такая стратегия работала, все, что вам нужно знать, это как приобрести криптовалюту и как ее безопасно хранить. Большинство ходлеров используют холодные хранилища, такие как бумажные кошельки или аппаратные устройства от Ledger или Trezor.

У стратегии Hodl есть свои недостатки. Прежде всего, нет никакой гарантии, что ваши активы будут дорожать в цене. Проект может обанкротиться, сеть может испытать сбой и другие проблемы или в будущем могут появиться лучшие альтернативы. Во-вторых, вы можете потерять свои личные ключи, поэтому их безопасное хранение является приоритетом.

И последнее, но не менее важное: нет смысла останавливаться на циклах подъема и падения криптовалюты, если вы не получаете прибыль по пути. Например, если вы купили bitcoin в 2017 году, когда он стоил около 2000 долларов, хранили его до 20 000 долларов, но ничего не продали, упустив отличный шанс заработать дополнительные 10 000++ долларов, поскольку после цена упала до 3000 долларов. Конечно, может быть трудно уловить внезапные, обильные движения, но это хорошая сделка, даже если вы продаете по 10000 долларов или около того. Каждый большой крипто-бычий рынок имеет коррекцию почти на 80%, что позволяет легко и просто обналичивать деньги, когда есть шанс. Кроме того, вы всегда можете реинвестировать свою прибыль, когда рынок достигнет своего пика. Да, долгосрочная игра по-прежнему важна, но не забывайте забирать прибыль по мере возможности или, по крайней мере, после значительных скачков цен. Это умный способ оставаться ликвидным и получать удовольствие от умных решений, которые вы приняли. Просто удерживать сумму и не брать прибыль лишь приведет к принятию ирациональных решений.

Стратегия крипто торговли свинг-трейдинг

Вот, где появляются графики и технический анализ (TA) во всей своей красе. Чтобы быть успешным в свинг-трейдинге, вы должны быть хотя бы немного знакомы с основами технического анализа. Это поможет вам следить за рынками и выработать некое «шестое чувство» относительно движения цены.

Свинг-трейдинг – это умение сделать правильный шаг в нужное время. Цель проста: получить как можно больше прибыли во время изменения цен на крипто-рынке. Вне зависимости от того, растут ли цены или падают, вы всегда пытаетесь уловить часть потенциального ценового движения. Например, если у вас есть открытая позиция в 5000 долларов по биткоину, когда рынок идет вверх, и вы хотите хеджировать ее на вершине (например, обменять ее на USDT) как раз перед тем, как рынок пойдет в обратную сторону, чтобы купить в ближайшем будущем снова внизу (обменять ваш USDT обратно на BTC), увеличив таким образом размер вашей позиции.

Успешные свинг-трейдеры стремятся захватить часть ожидаемого движения, а затем уже переходить к следующей возможности, но это может означать закрытие всего пары сделок в неделю.

Хитрость заключается в том, чтобы установить конкретные точки входа, стоп-лосс и зафиксировать уровни прибыли перед каждой сделкой и потом придерживаться их. Стремление к прибыли в размере 100-200 долларов за ход – это нормально, если время вознаграждает риски. В некоторых случаях рынок может сигнализировать о движениях в 1000 долларов, но невероятно сложно поймать их со 100% точностью. Таким образом, обеспечение прибыли путем перемещения ваших стоп-лоссов выше должно быть приоритетом в прибыльном свинг-трейдинге.

Свинг-трейдинг – это тип долгосрочной торговой стратегии, которая предполагает удержание позиций в рамках нескольких недель или месяца. В некотором смысле, свинг-трейдинг находится посередине между дневной и трендовой торговлей.

Свинг-трейдеры в основном отдают преимущество волнам волатильности, которые длятся несколько дней или недель. Также, такой тип участников использует сочетание технических и фундаментальных факторов для формулирования своих торговых идей. Разумеется, что фундаментальные изменения имеют место быть, но они занимают гораздо больше времени, и в таком случае вступает в силу фундаментальный анализ. Тем не менее, чарты на графиках и технические индикаторы вероятнее всего играют одну из важнейших ролей в стратегии свинг-трейдинга.

Свинг-трейдинг может быть наиболее подходящей торговой стратегией для начинающих. Существенное преимущество по сравнению с дневным трейдингом заключается в том, что свинг-трейдинг является более продолжительным. Тем не менее, ваши сделки остаются достаточно краткосрочными, а отслеживать торговлю достаточно просто.

Это позволяет трейдерам обдумать свои решения. В большинстве случаев у них выходит достаточное количество времени, чтобы отреагировать на то, как разворачивается торговля. С помощью свинг-трейдинга решения могут приниматься с меньшей поспешностью и большей рациональностью, в отличии от дневной торговли, которая зачастую требует быстрого принятия решений их исполнения, что может быть сложным для новичка.

Стратегия торговли Дейтрейдинг (внутридневная торговля)

Дневные трейдеры – это люди, которые живут за счет торговли криптовалютами и проводят большую часть своего времени в торговле. Будь то покупка или продажа активов, маржинальная торговля или обмен бессрочных контрактов, они совершают дюжину различных сделок каждый день, надеясь поймать благоприятные движения цен. Награды могут быть огромными, но это может оказаться немного сложным для новичков – особенно если вы мало знаете о технических и фундаментальных анализах или имеете небольшой опыт работы на рынках. Могут потребоваться месяцы или даже годы убытков, прежде чем вы действительно превратитесь в успешного дейтрейдера.

На рынке криптовалют дневные трейдеры должны придерживаться графиков и внимательно следить за ценовыми движениями. Будьте готовы сократить убытки, совершать без убыточные сделки и часто переключаться с одного на другое, чтобы избежать ловушек быков или медведей и потерь. Как дневной трейдер, вы должны подружиться с колебаниями цен на криптовалюту и буквально жить ими независимо от того, в каком направлении движется рынок. Для каждого движения цены в точке разворота есть встречная сделка, а это отличная возможность увеличить сумму. Дневная торговля – это быстрые и точные решения, призванные минимизировать риск и максимизировать вашу прибыль. Конечно, ни один трейдер не может на все 100% быть прав, поэтому будьте готовы закрывать позиции и при значительных убытках. Научитесь определять возможные уровни поддержки и сопротивления, повторно входите в свои сделки в нужное время, ставьте цели, а также устанавливайте стоп-лосс, и рано или поздно вы прокачаете свой навык дневного трейдера.

Дневная торговля вероятнее всего самая популярная и всеми известная активная торговая стратегия. Распространенное заблуждение думать, что все активные трейдеры по определению являются дневными, ведь это совершенно не так.

Дневная торговля подразумевает вход и выход из позиций в один и тот же день. Таким образом, дневные трейдеры стремятся извлечь выгоду из внутридневных ценовых движений, то есть движений цены, которые происходят в течение одного торгового дня.

Термин «дневная торговля» берет свое начало от традиционных рынков, где торговать можно только в определенные часы дня. Таким образом, на данных рынках дневные трейдеры никогда не остаются в позициях в ночное время суток, когда торговля приостановлена.

Большинство торговых платформ с цифровой валютой работают 24 часа в сутки, 365 дней в году. Таким образом, дневная торговля используется в несколько ином контексте, когда дело доходит до криптовалют. Такой термин в данной среде относится к краткосрочному стилю торговли, когда трейдеры входят и выходят из позиций в промежутке времени 24 часа или меньше.

Дневные трейдеры в основном используют ценовое действие (от англ. price action) и технический анализ при формировании своих торговых идей. Кроме того, они могут тестировать множество других методов, чтобы отследить эффективность их использования на определенном рынке. Дневная торговля криптовалютой может быть очень прибыльной, но зачастую она довольно стрессовая, требовательная и предполагает высокие риски. Таким образом, дневной трейдинг рекомендуется только для более продвинутых трейдеров.

Что за хеджирование и как его использовать?

Криптовалютный рынок отличается высокой волатильностью и высокорисковостью. Ошибиться в прогнозах валютного курса легко, но чтобы ошибка не стала фатальной, инвестору нужно обязательно ознакомиться с техникой хеджирования. Хеджирование — это прекрасное решение для сторонников долгосрочного инвестирования. Однако при торговле, где в основу заработка заложена спекуляция стоимостью, оно не является плодотворным.

Если говорить простым языком, криптоинвесторы компенсируют свои потери на случай падения цены, покупая дополнительно другой актив. Это своего рода страховка, способная свести просадку к минимуму. Механика хеджирования пришла на криптовалютный рынок из фондового и само определение ничем не отличается. Хеджирование (от англ. hedge: «страховка» или «гарантия») — это стратегическое инвестирование в другие активы для компенсации потерь на случай отрицательного колебания стоимости.

Классическое хеджирование валютного риска на криптовалютном рынке — открытие шорт-позиций в противоположном направлении. Хеджирование на крипто-рынке имеет в основе открытие шорт-позиций, уравновешивающих лонг-позиции, что позволяет не уходить в минус даже при движении рынка в невыгодную для инвестора сторону. Технически, для этого следует инвестировать в две не коррелирующие между собой валюты. Основная сложность заключается в том, что львиная доля альткоинов следует по стоимости за биткоином, поэтому покупка других цифровых монет не всегда позволяет достичь хеджирования инвестиций.

В общем смысле хеджированием можно назвать вывод криптовалюты в фиат или вложения в стейблокоины, подкрепленные материальными активами. Наиболее популярным среди последних является Tether (USDT) — токенизированный доллар.

Хеджинг — это, прежде всего, решение для сторонников долгосрочного инвестирования. Данный механизм несколько противоречит традиционному трейдингу, где преобладают рыночные спекуляции. Поэтому эффективно использовать его, к примеру, во внутридневной торговле не выйдет.

Востребованным является и хеджирование фьючерсными контрактами, которое подразумевает одномоментное проведение операций на спотовом и срочном рынке. Доступ к ним можно получить через брокеров или площадки, поддерживающие заключение сделок такого типа. Например, биржи BitMEX и Bitfinex предлагают размещение бессрочных и срочных контрактов. Первые работают по следующему принципу: каждые 8 часов, в зависимости от ситуации на рынке, обладатели лонг или шорт контрактов платят друг другу. Кроме фьючерсов, различают также и хеджирование опционами – то есть, приобретение фьючерсов до установленной даты. Данные методы как по отдельности, так и в комбинации показывают хороший результат.