- Эксперименты проложили путь для современных DAO

- Рост финансовых стимулов

- Культурные DAO и игровые сообщества

- Когда нужны DAO

- Три ключевых области управления

- Способы запуска DAO

По мере того, как сообщества DeFi и NFT стремительно растут, управление децентрализованными протоколами приобретает особую важность. Сейчас и в ближайшие несколько лет одной из самых неотложных задач, стоящих перед этими сообществами, является управление, как акт коллективного принятия решений с целью оптимизации средств и операций.

Однако управление требует значительных затрат на координацию, связанных с необходимостью вовлечения участников сети в голосование по каждому принятому решению. Эти затраты на координацию можно радикально снизить в новых типах децентрализованных сетей, в которых смарт-контракты позволяют участникам управлять совместно.

Эти новые сети называются DAO (децентрализованные автономные организации) — группы людей, объединившихся с едиными стимулами и общими интересами, без единого лидера или единой точки отказа, и почти полностью управляемые кодом. Многие новые протоколы строятся с использованием этой структуры, при этом большая часть активности до сих пор связана с системами на основе открытых финансов, но также все чаще и в культурных сетях, как торговля произведениями искусства и другими предметами коллекционирования. Во многих отношениях DAO можно рассматривать как объединение частей инвестиционных банков, компаний и социальных клубов, связанных посредством криптографических обязательств.

Несмотря на название, DAO обычно не полностью автономны — кому-то нужно создать структуру принятия решений, чтобы гарантировать эффективное управление DAO, и финансово стимулировать участников сети к участию, чтобы DAO могла расти.

Создателей и участников DAO встречает много вопросов: какие решения необходимо принять? Какие финансовые стимулы можно использовать? При каких условиях следует формировать DAO? Каковы основные задачи управления, которые требуются сегодня? И какие инструменты можно использовать для управления?

Прежде чем ответить на них, давайте зададим еще один вопрос — почему мы здесь? — и кратко рассмотрим развитие DAO. Это позволит нам увидеть, как децентрализованные структуры сформировались и изменились за последние полвека, помогая объяснить, почему финансовые стимулы являются ключевым фактором в наступающей эпохе управления DAO.

Эксперименты проложили путь для современных DAO

Впервые мир услышал об этих интернет-организациях в 2016 году. «DAO», как называлось наиболее известное раннее объединение, представляла собой инструмент коллективного инвестирования, призванный стать рационалистической формой краудфандинга — своего рода децентрализованным венчурным фондом. Это дало первое представление о том, как такая децентрализованная организация, управляемая с помощью кода, может управлять собой. Участники поставили ETH в DAO и получили токены DAO. Эти токены представляли экономический интерес владельцев в DAO, а также право голоса.

Мечта DAO заключалась в том, чтобы позволить любому участнику — независимо от того, насколько мал или велик его вклад в казну — получать значительные вознаграждения в системе Ethereum. Критическая ошибка смарт-контракта привела к тому, что средства в контракте DAO были истощены злоумышленником, а термин DAO вышел из употребления, что привело к «зиме DAO», которая совпала с медвежьим рынком после 2017 года.

С меньшими ожиданиями и меньшим вниманием, ряд важных экспериментов в области управления в этот период проложили путь для современных DAO. Первый из них касается проблемы безопасности — ни одна сеть не может функционировать, не говоря уже о росте, если пользователи опасаются, что их средства исчезнут. Во-первых, конкуренты Ethereum, такие как Tezos, пообещали более безопасные языки программирования для смарт-контрактов, которые позволят разработчикам легко избежать проблем с DAO. На Ethereum появился ряд экспериментов, таких как Aragon, dxDAO, Kleros и Moloch. Эти реализации DAO принесли в систему лучшие стандарты программирования и эксперименты с новыми механизмами распределения токенов.

Когда проблемы с безопасностью уменьшились, самой большой проблемой, общей для ранних DAO, было то, что они не смогли найти модель стимулирования, которая поощряла бы активное участие партнеров в делах DAO. Без них, обладающих специальными знаниями, необходимыми для принятия обоснованных решений, управление DAO застопорилось.

Рост финансовых стимулов

Рост DeFi (децентрализованное финансирование) в последние годы открыл дверь для более сложных систем и инструментов открытого финансирования, которые не полагаются на банки и другие устаревшие сообщества. Начали появляться новые DAO, которые использовали финансовые стимулы для поощрения участия в этих системах.

Эти стимулы и способы, на основе которых они опираются друг на друга, стали решающими для управления DAO — без финансовых стимулов у членов сети нет причин вкладывать свое время, деньги и энергию в сети, голосовать за предложения по их улучшению, или вообще заботиться об их постоянном росте и успехе.

Вот несколько типов стимулов и некоторые из ключевых событий в их формировании, которые помогут разработчикам понять, как мы сюда попали, когда нужны DAO, почему стимулы имеют решающее значение для управления и какова тактика эффективного управления DAO.

Стимулы роста

Важное событие произошло в июне 2020 года, когда Compound , протокол кредитования внутри сети, децентрализовался — его основные разработчики передали работу и владение сетью сообществу. В отличие от предыдущих DAO, Compound Governance DAO предоставил членам сообщества контроль над резервными активами протокола, которые генерируются за счет комиссионных от заемщиков. Эти денежные потоки были (в то время) самыми высокими доходами, когда-либо полученными с помощью сетевого протокола.

Компания Compound разработала новую модель распределения токенов, которая была направлена как на стимулирование роста капитала в рамках протокола, так и на предоставление пользователям более выгодных цен на ссуды. Эта модель предусматривала непрерывное распределение собственных токенов Compound (COMP) среди пользователей, которые обеспечивали ликвидность протокола и брали ссуды по протоколу. Каждый пользователь Compound мгновенно становился заинтересованным лицом, а некоторые из них становились активными участниками и электорами.

Эти финансовые стимулы имели решающее значение для контроля ключевых параметров, таких как маржинальные требования и процентные ставки. Распространение Compound дало возможность увидеть децентрализованную мечту — контроль над протоколом (и его денежными потоками) пользователями протокола. А поскольку у составного протокола были миллиарды долларов активов и залогов, которые требовали управления, были установлены изначальные настройки для нового типа DAO — участники имели явные причины действовать в наилучших интересах сети, используя свое время, активы и голоса, потому что рост и успех сети — их главная личная выгода.

Урожайность

Разработка распределения токенов управления, предоставляемых пользователям протокола, а не только инвесторам и команде разработчиков, создала пространство для проектирования многих новых моделей. Первым было создание различных стимулирующих действий по протоколу — «выращивание урожая». Фермерство доходности происходит, когда пользователи получают вознаграждение за выполнение таких действий, как кредитование, заимствование, размещение ставок или предоставление других форм ликвидности активов, а вознаграждение поступает в виде токена, который представляет собой часть собственности на сам протокол. Получатели могут либо накапливать эту собственность, рассчитывая на рост стоимости протокола, либо продавать ее на открытом рынке, увеличивая свою доходность. Представьте себе, что если бы крупные банки отдавали вам небольшую долю своих акций каждый раз, когда вы вносите депозит, вы с большей вероятностью делали бы депозиты, что было бы хорошо для вас и для банка.

Составные пользователи, например, могли бы получить некоторую доходность, зафиксировав свой капитал в протоколе (т. е. используя его в качестве обеспечения для транзакций посредством заимствования и кредитования) и зарабатывая деноминированные токены управления DAO. Таким образом, Compound смогла использовать COMP для стимулирования роста и создания базы пользователей, мотивированных голосовать за протокол и вносить свой вклад в него, поскольку обещание доходности привлекало больше участников.

Как только разработчики поняли, что они могут привлечь капитал к новым примитивам DeFi с помощью выращивания урожая, летом 2020 года началась гонка за развитие протоколов DeFi с помощью распределения токенов управления DAO. Катализатором роста летом стал старт агрегатора доходности DeFi Yearn Finance (YFI), чей «справедливый запуск» (при котором все токены распределяются между поставщиками капитала, а не разработчиками) сместил повествование с проектов, финансируемых венчурным капиталом до проектов, финансируемых сообществом. После того, как YFI запустился и достиг быстрого роста , многочисленные конкуренты запустили клоны и подделки, обещая небольшие улучшения, но, что более важно, новые токены управления DAO.

YFI продемонстрировала, что одно только обещание управления может ускорить внедрение сети. Модель честного запуска и ее использование для начального распределения токенов, с тех пор стали преобладающими.

Ретроактивные капли

Для дальнейшего стимулирования пользователей новые протоколы построены на этих моделях. Ярким примером является раздача или доставка токенов в кошельки нынешних или бывших пользователей для распространения информации, повышения уровня владения или ретроактивного вознаграждения ранних пользователей. Децентрализованный торговый протокол Uniswap, например, запустил токен UNI, который ретроспективно выдавался всем, кто когда-либо использовал протокол Uniswap. Эта раздача привела к тому, что некоторые первые пользователи заработали на UNI на десятки миллионов долларов.

Что еще более важно, раздача и запуск токенов оказались эффективным оружием защиты капитала, которое вскоре стало необходимым для новых протоколов DeFi, стремящихся получить долю рынка.

Увеличение выпуска токенов также привело к изменению власти управления — первые пользователи, которые не подозревали, что их участие даст им права на управление, стали владеть значительными частями сетей, тем самым способствуя большей децентрализации.

Ретроактивный эирдроп стал инструментом для увеличения распределения токенов и участия активных пользователей в управлении.

Культурные DAO и игровые сообщества

Развитие финансовых стимулов, описанных выше, способствовало экспоненциальному росту протоколов DeFi за последний год. Однако появляются и другие типы DAO с другой культурой, моделями стимулов и структурами управления. Недавно мы наблюдали рост числа DAO с моделями распределения токенов, которые (в отличие от DeFi DAO) не связаны с использованием или участием.

Это коллекционеры DAO, состоящие из людей, которые принимают решения о коллективной покупке произведений искусства или других цифровых предметов. Примером может служить PleasrDAO , которая образовалась после создания памятного видео, созданного pplpleasr, урожденной Эмили Янг, для запуска Uniswap V3. Это видео считалось культовым произведением искусства, отражающим дух DeFi в 2020 году. Для этого видео было отчеканено и продано с аукциона NFT, а вырученные средства пошли на благотворительность. Этот аукцион и коллективный дух вокруг произведений искусства побудили ряд давних разработчиков и предпринимателей DeFi создать DAO для покупки произведений искусства.

Продвижение PleasrDAO был уникальным механизмом fractionalizing NFTs , которые сделали коллективную собственность на одно произведение искусства гораздо более осуществимыми. Это видение представляет DAO как художественный музей, такой как MoMA, хотя все экспонаты в музее могут находиться в коллективной собственности меценатов.

Еще одним культурно значимым коллекционером DAO, появившимся осенью 2020 года, был FingerprintsDAO. В отличие от PleasrDAO, FingerprintsDAO фокусируется на создании коллекции генеративного и ончейн-арта. Генеративное искусство на основе NFT уникально тем, что оно позволяет изменять произведение искусства каждый раз при смене владельца — например, такие произведения искусства, как $ HASH (Доказательство красоты), где базовые метаданные случайным образом меняются в зависимости от состояния блокчейна каждый раз, когда произведение искусства передается. FingerprintsDAO собирает такие произведения искусства и имеет одну из самых больших коллекций автоглифов , Bitchcoins и 0xDEAFBEEF.

FingerprintsDAO и PleasrDAO используют свой токен DAO для управления казначейством, продажей активов (включая доходы от фракционирования) и для курирования активов. Держатели токенов DAO имеют право голосовать по этим вопросам, и во многих случаях результаты этих голосований напрямую выполняются в алгоритмической цепочке с использованием протоколов DeFi, таких как Fractional или Uniswap.

Поскольку распределение токенов DAO-сборщика не связано с использованием или участием — а финансовые стимулы не так согласованы, как обычно с DAO DeFi, — это может привести к тому, что первые организаторы DAO берут на себя все более крупные обязательства по поддержанию эффективной работы DAO. Эта задача согласования специфична для культурных DAO, и разработчики в этом пространстве должны использовать различные типы тактики управления, чтобы поддерживать эффективную работу DAO.

Один из способов состоит в том, чтобы сборщики DAO нанимали на полную ставку инженеров и менеджеров по продуктам, которые стимулируются непосредственно с помощью токена управления DAO (при этом необходимо убедиться, что такая организационная структура поддерживает децентрализованное управление и работу DAO). Убедившись, что те, кто работает на DAO, могут зарабатывать увеличивающуюся долю активов, можно создать стабильное равновесие между ранними держателями токенов и теми, кто работает над повседневным управлением DAO.

Последний тип DAO со своей собственной культурой, моделями стимулов и структурами управления — это игровые сообщества — основанная на DAO версия игровых кланов (в основном, группы игроков, играющих в команде). Эти децентрализованные гильдии совместно владеют игровыми предметами и/или предметами коллекционирования, разделяя между собой их использование и доходы от продаж.

В отличие от традиционных сообществ геймеров, механизм «играй ради заработка» в таких играх, как Axie Infinity, может поощрять кооперативные стратегии и распределение доходов между участниками. Это делает их больше похожими на DeFi DAO — участие в сети приносит вознаграждение, а также увеличивает перспективы сети, — но на данный момент управление сетями меньше привязано к чистым финансовым показателям и больше связано с производительностью игр и социальными показателями. За этими DAO важно следить, потому что по мере их развития они могут находить новые механизмы для увеличения своей децентрализации способами, которые не использовались в других DAO.

Когда нужны DAO

Развитие DAO в целом и огромный успех некоторых из самых инновационных неизбежно приводят к пониманию того, что путь к росту требует структуры DAO. Во времена бурного роста рыночные силы позволяют легко предположить, что каждой организации, сообществу или проекту нужен DAO, как мы видели в 2017 году с криптовалютными токенами во время бума ICO.

Но это не обязательно должно быть так. DAO работают лучше всего, когда бремя управления, связанное с курированием, безопасностью и рисками, может быть уменьшено быстрее, чем естественное увеличение затрат на координацию, которое сопровождает необходимость вовлечения членов в голосование по каждому принятому решению. Вот почему важно, чтобы разработчики протоколов оценивали реальные цели организации при принятии решения о создании DAO.

Общее для всех DAO области управления:

- Коллективное владение активами и управление ими. Казначейские обязательства и балансы DAO должны функционировать как децентрализованные корпорации, с учетом активов и пассивов, ликвидности, дохода и того, куда направить финансовые ресурсы.

- Управление рисками для активов . Волатильность, цена и другие рыночные условия требуют постоянного мониторинга.

- Курирование активов . От собранных произведений искусства до обеспечения для кредитования — все активы DAO получают выгоду от целей и процессов, связанных с курированием.

Создавать DAO следует только тогда, когда ясно, что все эти области управления востребованы сообществом.

Важно отметить, что хотя DAO может сосредоточиться на подмножестве этих действий, на самом деле она должна обеспечивать все три функции. Например, предположим, что культурная DAO владеет активом, который внезапно получает возможность получать доходы или доход. Даже если до этого момента DAO полностью игнорировала управление рисками (например, сосредотачиваясь исключительно на курировании активов), она сталкивается с этой проблемой после такой продажи.

Одним из наиболее ярких примеров такого события была продажа PleasrDAO токена $ DOG за 225 млн долларов, который представлял собой распределенное владение оригинальным мемом Dogecoin NFT. До этого момента PleasrDAO фокусировалась исключительно на курировании активов и игнорировала вопросы управления рисками. Запуск токена через платформу Sushi Miso заставил группу узнать о различных механизмах и экономике распределения токенов, особенно в связи с тем, что фракционная структура рынка NFT только зарождается. Группа также должна была обеспечить, чтобы члены сообщества чувствовали реальную причастность к NFT, учредив фонд развития сообщества.

Ключевой урок здесь заключается в том, что DAO должны будут добавлять новые коллективные навыки и процессы управления по мере изменения их деятельности, и что успешные DAO быстро распознают недостатки .

Три ключевых области управления

Растущие DAO, вероятно, достигнут пика, когда их сообществам потребуются структуры управления для всех трех ключевых потребностей. Ниже я делюсь более подробной разбивкой по каждой из них, чтобы помочь разработчикам протоколов четко определить, на что им нужно будет обратить внимание, если они хотят создать успешную DAO.

Коллективное управление активами

Все DAO засеваются некоторым начальным капиталом в виде токенов управления, удерживаемым смарт-контрактом DAO, и активами, используемых для покупки токенов управления. Например, если DAO начинает с чеканки 1000 токенов управления и продает 500 из них участникам Genesis за 100 ETH, тогда первоначальная казна DAO состоит из 500 токенов управления и 100 ETH. Однако по мере роста DAO с точки зрения пользователей или накопленных денежных потоков (например, Compound) для сообществ становится важным управлять своим капиталом так же, как и в компании, потому что передовые методы корпоративного управления хорошо подходят для DAO, с дополнительной сложностью, заключающейся в меньшей конфиденциальности.

Управление рисками

Поскольку баланс DAO обычно состоит из рискованных активов, управление валютными рисками DAO для обеспечения возможности финансирования будущих операций становится все более важным. У ряда DAO DeFi и NFT есть казначейства, состоящие из активов на сотни миллионов или миллиарды долларов. Эти активы предназначены для финансирования разработки и аудита, обеспечения страховки на случай отказа базового протокола, а также для расходов на рост и привлечение пользователей. Для достижения этих целей DAO должны управлять казначействами, чтобы соответствовать определенным метрикам или ключевым показателям эффективности (KPI), таким как: «Сможем ли мы пережить падение цен на активы на 95%?» или «Можем ли мы по-прежнему покупать дорогостоящие NFT, если мы зарабатываем X% на наши холдинги?»

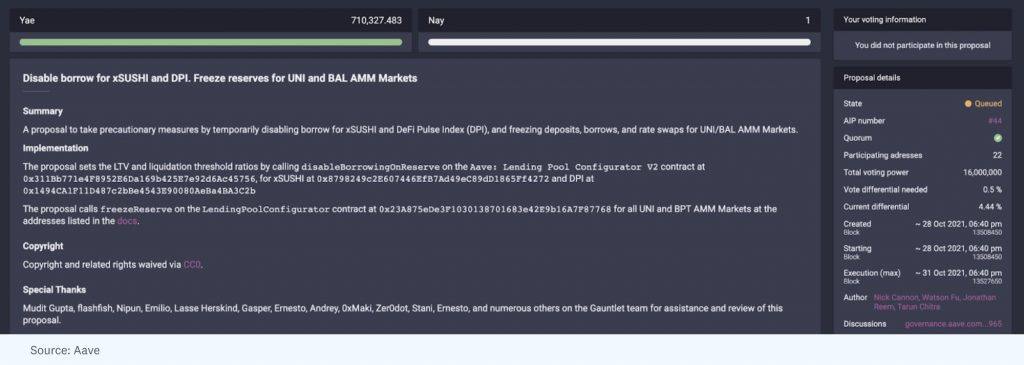

Вот недавний пример того, как это выглядит на практике: участники сети в Aave, децентрализованного денежного рынка, на прошлой неделе определили потенциальные уязвимости в использовании xSushi в качестве обеспечения в рамках протокола из-за проблемы неправильного ценообразования оракула (которая использовалась в CREAM Finance для 130 миллионов долларов ). Gauntlet провел моделирование, чтобы оценить угрозу, и обнаружил, что в текущих рыночных условиях потенциальные злоумышленники не смогут успешно манипулировать валютой. В качестве дополнительной меры предосторожности Gauntlet выдвинул в систему управления Aave предложение, которое было одобрено большинством участников, о запрете определенных типов заимствований для снижения риска. (DAO Aave является клиентом Gauntlet.)

Здесь мы видим три ключевых динамики управления — финансово ориентированное сообщество, чувствительное к потенциальным угрозам, моделирование для оценки истинного характера угрозы и действующий процесс управления для внесения необходимых изменений (с уклоном в сторону безопасности).

Курирование активов

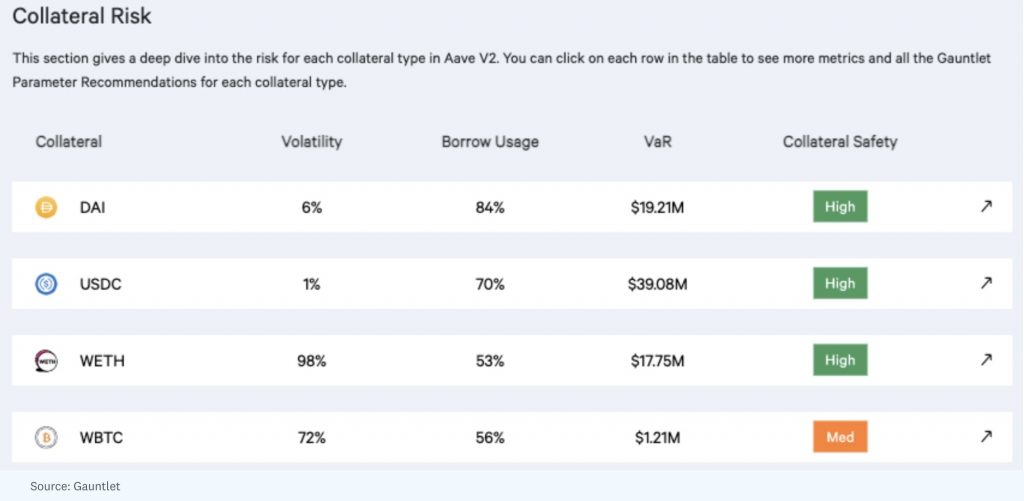

Наиболее естественным местом для курирования активов являются DAO-сборщики NFT, такие как PleasrDAO. Эти DAO, естественно, действуют как кураторы искусства и культуры, а токен управления DAO используется для голосования по добавлению или удалению активов. Однако DAO DeFi также часто сталкиваются с этой проблемой. В то время как некоторые механизмы, такие как Uniswap, допускают добавление активов без разрешения (любой может создать торговый пул с новым активом) другие, у которых есть кредитное плечо, не могут сделать то же самое. В частности, протоколы кредитования, такие как Aave и Compound, используют управление, чтобы решить, какие активы могут быть добавлены или удалены. Это связано с тем, что для каждого актива необходимо выбрать ряд параметров — маржинальные требования, кривые процентных ставок, расходы на страхование — и этот выбор имеет решающее значение для безопасности протокола.

Приведем простой пример того, что может пойти не так. Предположим, мы чеканим новый актив — TarunCoin, в котором я являюсь владельцем 100% предложения TarunCoin. Теперь предположим, что я создаю кредитный пул, который позволяет мне брать взаймы под 100% стоимости TarunCoin. Если я контролирую цену TarunCoin в долларах США (например, через пул Uniswap, где я являюсь единственным поставщиком ликвидности), то я могу сделать рыночную капитализацию TarunCoin действительно высокой (скажем, 100 миллионов долларов), а затем занять 100 миллионов долларов США в обмен на TarunCoin. Однако, когда мой кредит неизбежно выходит из строя, поскольку ликвидность TarunCoin практически отсутствует, тогда кредиторы, которые объединили активы вместе, чтобы ссудить мне 100 миллионов долларов, берут на себя убытки.

Этот пример показывает, что качество активов, измеряемое с точки зрения распределения токенов, ликвидности/простоты манипулирования ценами и исторических объемов, имеют решающее значение для DAO DeFi, использующих кредитное плечо. Поскольку многие такие DAO используют свой токен управления в качестве неявного или явного страхового фонда для выплаты кредиторам в случае возникновения неблагоприятного события, для таких DAO крайне важно быть осторожными в выборе принимаемых активов и параметров для них. По мере развития пространства вполне вероятно, что страховые продукты помогут улучшить и сократить объем управленческого вмешательства, необходимого для курирования активов в DeFi.

Способы запуска DAO

Естественный последующий вопрос: «Как наше сообщество на самом деле может выполнять эти три задачи? Наше сообщество заботится только о X». По мере развития DAO появляется постоянно растущая экосистема компаний и протоколов, которые стремятся снизить нагрузку на членов DAO за счет автоматизации анализа и мониторинга, а также помощи в тщательном выборе активов и параметров. И есть тактики, которые могут снизить сложность внутри DAO и более эффективно распределять ресурсы. Вот некоторые из шагов, которые могут предпринять DAO:

Использовать инструменты управления

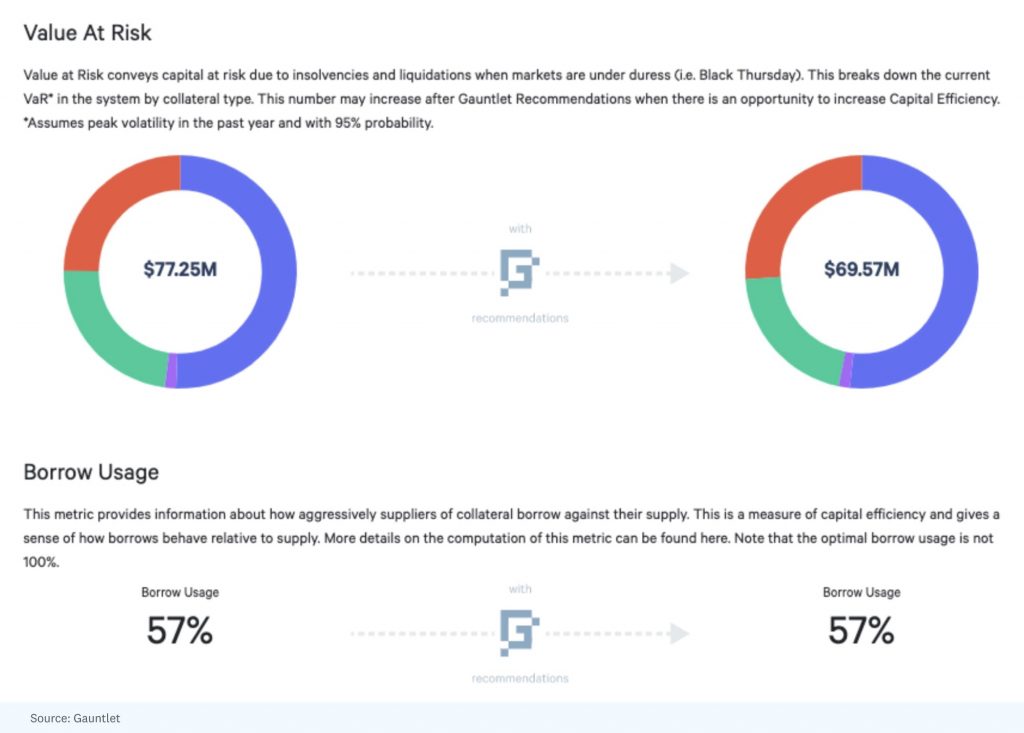

Во-первых, появились количественные инструменты, которые позволяют вашему сообществу визуализировать риск в DAO (и, возможно, в соответствующем протоколе) как функцию рыночных условий и позволяют членам DAO понимать, что значит голосовать за снижение требований к марже или увеличение процентной ставки, например. Это обеспечивает большую прозрачность уровня риска казначейства DAO и позволяет сообществу обновлять состав казначейства для соответствия определенным KPI.

Например, миллиарды долларов активов, хранящихся в кредитных протоколах Aave и Compound , эффективно действуют как страховая опора для основных кредитных протоколов. Например, если происходит серьезное колебание цен, которое приводит к дефолту большого количества ссуд, вызывая убытки кредиторов в протоколе, эти DAO могут использовать свои казначейские обязательства, чтобы объединить кредиторов (см., Например, событие ликвидации Compound DAI ) .

Корректировка параметров в протоколе, таких как требования к обеспечению, помогает снизить вероятность того, что DAO придется тратить свою казну на такие вспомогательные мероприятия. Ниже приведен пример панели мониторинга в реальном времени для мониторинга рисков на различных рынках Aave. (Раскрытие информации: я являюсь основателем и генеральным директором Gauntlet, предоставляющего эти услуги). Инструменты, используемые для количественной оценки риска, включают инструменты моделирования, которые объединяют инструменты, используемые в алгоритмической торговле и AI (например, AlphaGo).

Цель таких инструментов и услуг — позволить сообществам расширяться до более крупных и разнообразных групп населения. Поскольку протоколы становятся все более сложными и взаимосвязанными из-за возможности компоновки смарт-контрактов, управление становится все сложнее для каждого нового участника. Это, в свою очередь, затрудняет для новых членов присоединение к DAO и полноценное участие.

Помогая пользователям просто интерпретировать сложное поведение, скрытое в DAO, визуализации могут помочь в адаптации новых участников. Например, инструменты могут позволить понять, за что они голосуют, без необходимости разбираться в основных технических тонкостях. Кроме того каждый инструмент или сервис DAO может специализироваться на предоставлении интерпретируемых, простых для понимания информационных панелей состояния DAO с технической, финансовой и общественной точек зрения.

В рамках DeFi основные проблемы, с которыми, как правило, сталкиваются DAO, связаны с финансовыми и техническими рисками, поэтому держатели их токенов используют инструменты для оценки таких рисков. Они также могут помочь голосующим по доверенности (например, избирателям, которые делегируют свое право голоса другому избирателю) оценить, насколько хорошо их доверенные лица улучшают выполнение протокола.

Разделение на «подгруппы»

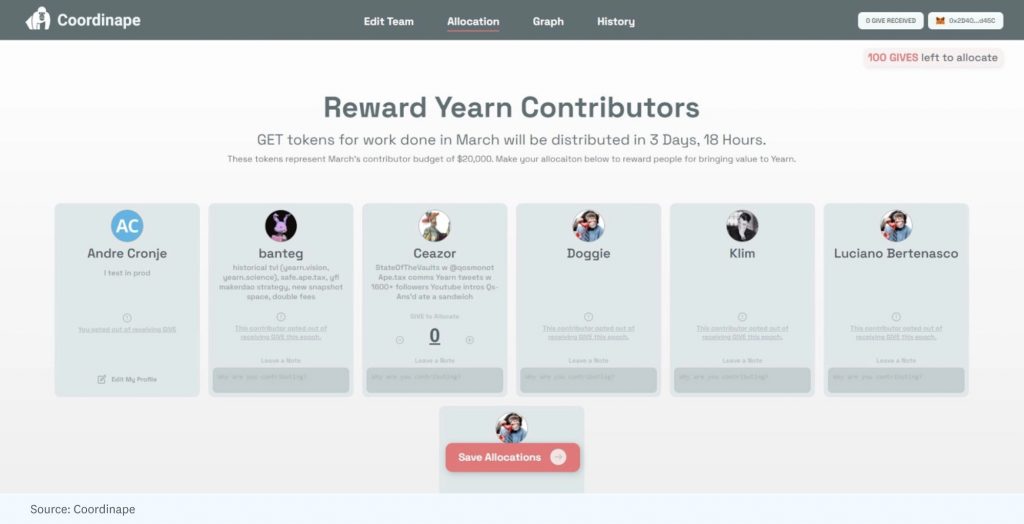

Еще одна потенциальная тактика, которая может помочь расширить членство и объем DAO, — это разделение DAO на подгруппы, каждая из которых работает независимо и сосредоточена на определенных задачах (разработка, маркетинг и т. д.). Одним из первых DAO, успешно разделивших себя, был Yearn Finance. Быстрый рост Yearn и постоянная эволюция продукта привели к необходимости разделить команду на несколько групп, которые независимо друг от друга решали такие задачи, как интерфейс пользователя, разработка основных протоколов и маркетинг. Участники Early Yearn tracheopteryx, zemm и zakku создали Coordinape , «Asana for DAOs,», чтобы помочь участникам координировать свои действия. Этот продукт позволял DAO управлять задачами и начислять заработную плату для разных команд, часовых поясов и псевдонимов.

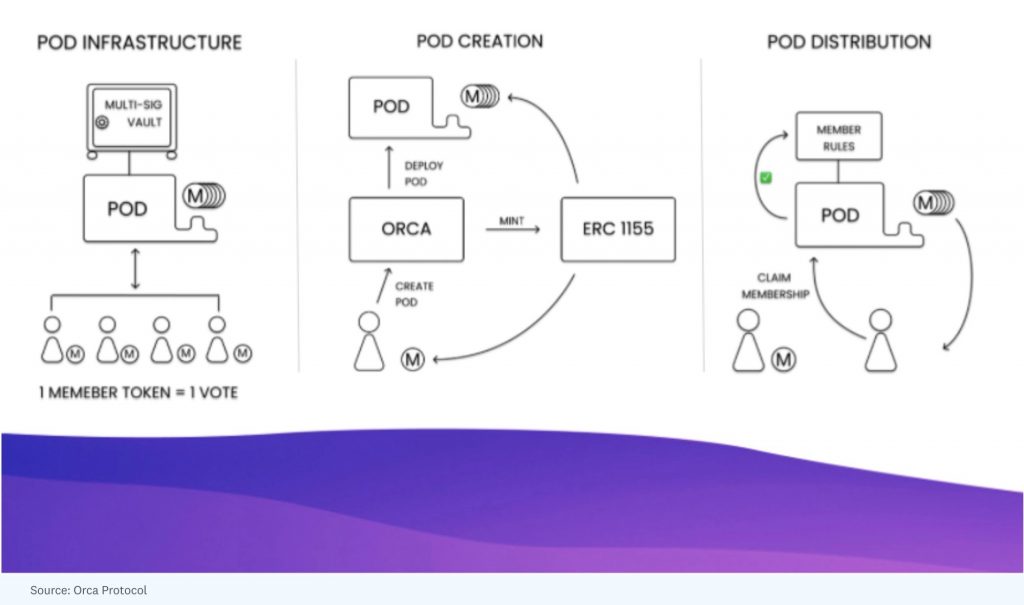

Для более децентрализованного подхода можно использовать смарт-контракты DAO для явного разделения DAO на команды. Это можно сделать, разрешив определенным подгруппам (известным как суб-DAO или поды) использовать определенные функции в смарт-контракте DAO. В Orca Protocol созданы инструменты для автоматизации этой процедуры, так что те, у кого нет опыта разработки, могут легко создавать поды. Этот протокол позволяет вам создавать авторизованные группы, которые могут управлять определенными функциями в рамках DAO, позволяя различным подгруппам вашего сообщества выполнять каждую из этих задач независимо.

Нанять персонал

Последнее замечание об управлении DAO: как только DAO имеет достаточно большое сообщество и активы, важно нанять людей, которые могут направить свою энергию и полный рабочий день на обслуживание, общение и административные задачи. Однако DAO должны позаботиться о том, чтобы не создавать каких-либо «Активных участников», на которых держатели токенов могут полагаться для управления стоимостью базового токена. В результате добавление поставщиков услуг должно производиться с учетом децентрализации.

DAO, которые не могут нанять разработчиков на полную ставку, менеджеров сообщества и других сотрудников, часто оказываются на распутье, когда их активы иссякают или нуждаются в обслуживании. Когда-то горячие протоколы DeFi выдохлись, так как их казначейства DAO закончились, и ни один из членов DAO не понял, что имелось достаточно возможностей для обеспечения непрерывной работы (например, посредством улучшений протокола или перераспределения активов).

В то время как PleasrDAO имеет совет (очень похожий на правление компании), который помогает руководить долгосрочным направлением DAO, ключевые участники обеспечивают безупречное выполнение запусков, финансирования и курирования, выполняемых DAO. Таким образом, DAO часто могут заимствовать лучшие практики обычных организаций.

***

Скоординированные усилия по созданию децентрализованных интернет-институтов, владеющих активами, иногда рассматриваются как «дикий запад» неизведанной территории. Но многие проблемы и решения, найденные в традиционных системах, где люди также координируют свои действия, могут информировать и направлять DAO; они прошли испытания давлением на протяжении веков и могут быть адаптированы для этого нового мира. Во многом изучение прошлого и недавней истории DAO может помочь новым разработчикам находить и адаптировать идеи для будущего онлайн-институтов.

Tarun Chitra — Генеральный директор Gauntlet

Переведено с английского https://future.a16z.com/building-and-running-a-dao-why-governance-matters/

Автор Alex Smith

Имеет профессиональную подготовку в области микроэлектроники и аппаратного программирования, а также более 30-ти лет опыта работы с системами обработки и передачи данных, включая оборудование для майнинга криптовалют. Готовя материал для читателей блога BuyCrypt успешно применяет свой обширный технический бэкграунд для максимально точной передачи смысла материалов с используемых источников.